Substituição da DIRF pelo eSocial/EFD-Reinf: o que muda

Envio de informações sobre o Imposto sobre a Renda Retido na Fonte sofre alterações em 2025

O fornecimento de informações relativas ao Imposto de Renda Retido na Fonte (IRRF) terá mudanças a partir de 2025. A Declaração do Imposto sobre a Renda Retido na Fonte (DIRF) deixará de existir e haverá a migração para o eSocial/EFD-Reinf.

O processo exige atenção máxima do profissional de Recursos Humanos (RH). Essa transição impactará a rotina do Departamento Pessoal (DP), porque os envios passarão a ser feitos mensalmente. Ou seja, o trabalho será diluído ao longo do ano. Porém, em 2025 ainda é necessário fazer a DIRF referente ao ano-calendário 2024.

Se parece confuso para você, leia este artigo. Nós da Metadados – especialista em desenvolver um sistema completo de RH – preparamos um conteúdo detalhado para tirar as principais dúvidas sobre o assunto.

Por que a DIRF será substituída?

Realizada anualmente, a DIRF deve ser apresentada à Receita Federal por pessoas físicas e jurídicas que recolheram o IRRF. Com ela, o fisco apura as informações e realiza a fiscalização das empresas.

Com a substituição da DIRF pelo eSocial/EFD-Reinf, o governo pretende simplificar e centralizar a prestação de informações à Receita Federal. A mudança condiciona as empresas a prestarem as informações sobre a retenção do IR e das contribuições previdenciárias em apenas um documento.

Sempre há algo a mais para você saber sobre o fim da DIRF. Acesse agora o nosso vídeo sobre o tema!

Saiba mais

O fim da DIRF está previsto há anos. Em 18 julho de 2022, a Receita Federal publicou a Instrução Normativa nº 2.096 determinando o fim da declaração. Em 2023, o governo federal oficializou que o ano seguinte seria o último com a entrega da DIRF. No entanto, o prazo mudou e passou para 2025.

A DIRF acaba quando?

A 1º de janeiro de 2025, a DIRF será substituída pelo envio de informações pelo eSocial/EFD-Reinf. O prazo está previsto na Instrução Normativa RFB 2.181, de 15 de março de 2024. Portanto, as informações de 2025 serão alimentadas mensalmente. No entanto, ainda é preciso enviar a DIRF em 2025, com os dados referentes ao ano-calendário 2024. O prazo se encerra em 28 de fevereiro.

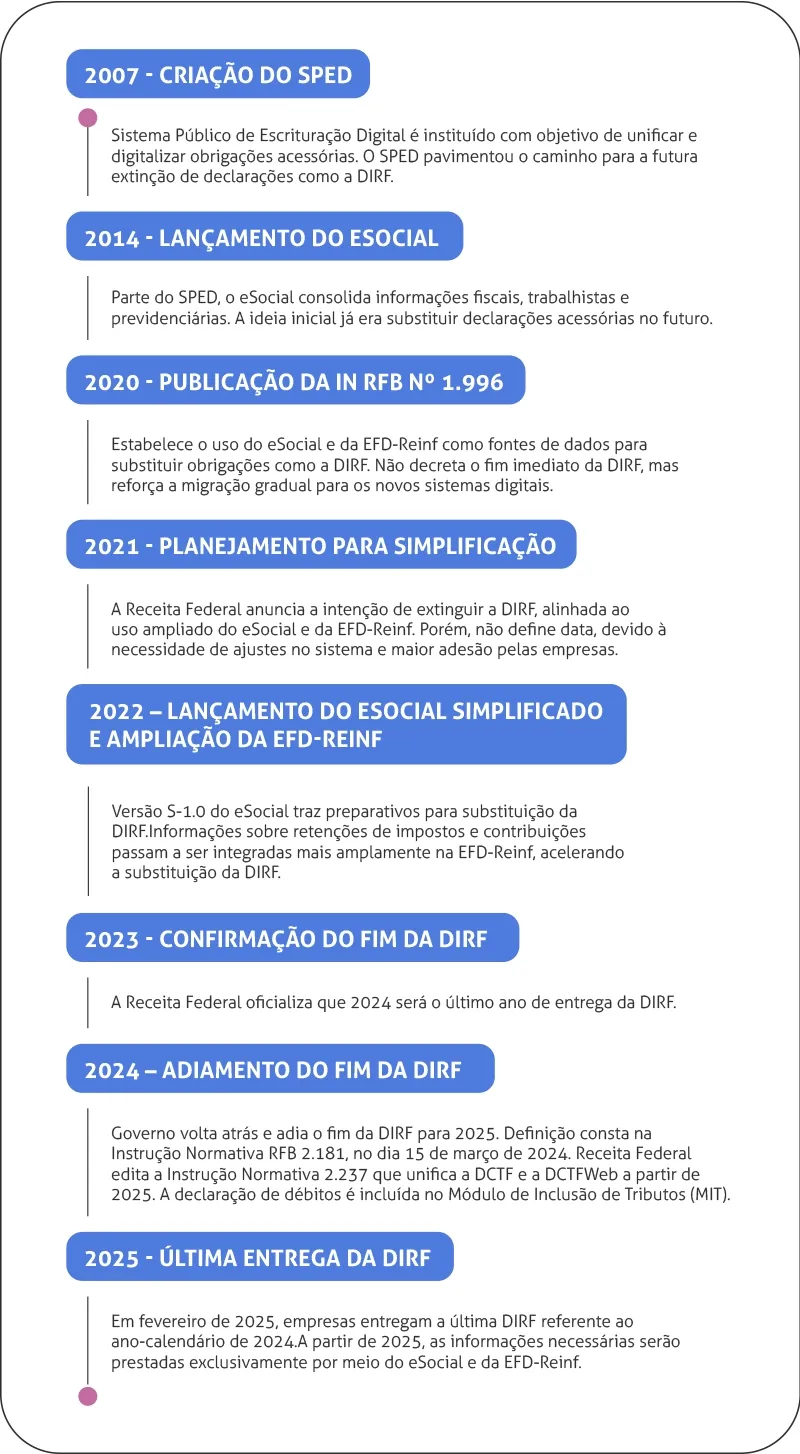

Linha do tempo do fim da DIRF

Diversos passos foram dados ao longo das últimas décadas até chegarmos ao fim da DIRF. Confira quais processos influenciaram nesse processo na linha do tempo sobre o fim da DIRF.

Como a DIRF será substituída?

A DIRF será substituída pelo eSocial/EFD-Reinf, módulos dentro do Sistema Público de Escrituração Digital (SPED). Então, vamos entender melhor o que isso significa.

EFD-Reinf

Complementa o Sistema de Escrituração Digital das Obrigações Fiscais, Previdenciárias e Trabalhistas (eSocial). É utilizado para informar:

- Rendimentos pagos;

- Retenções de Imposto de Renda (IR);

- Contribuições sociais (PIS, Cofins e CSLL).

Não inclui retenções relacionadas ao trabalho, que são informadas no eSocial.

eSocial

Centraliza informações de obrigações trabalhistas, previdenciárias e fiscais. É utilizado para informar:

- Dados relacionados ao trabalho, como salários, benefícios e retenções fiscais sobre a folha de pagamento.

- Obrigações acessórias relacionadas aos empregados e prestadores de serviços pessoa física.

- Complementado pela EFD-Reinf para retenções não relacionadas ao trabalho.

Como a EFD-Reinf está estruturada?

A EFD-Reinf está organizada em módulos e eventos de informações. Por isso, o RH pode enviar vários arquivos em XML. Esses arquivos podem ser de programas de planilhas. Assim, eles ajudam a formar a escrituração digital de um período.

O envio das informações pode ser feito pelo aplicativo da empresa ou pelo sistema no Portal e-CAC. Isso depende da decisão da empresa.

Lembrete

É importante lembrar que para se adequar ao eSocial, as empresas precisam se cadastrar no sistema e obter um certificado digital. Além disso, têm de contratar um software que seja compatível com o eSocial, como o Flow da Metadados.

Quais são as principais mudanças previstas com o fim da DIRF?

Com o fim da DIRF, há três mudanças centrais às quais os profissionais de RH devem ficar atentos.

- A declaração passa a ser apresentada mensalmente, ao invés de anualmente;

- As informações serão prestadas por meio do eSocial, e não por um programa específico;

- A fiscalização das empresas será realizada por meio do cruzamento de informações prestadas na EFD-Reinf e no eSocial.

Quem deve fazer a declaração no eSocial/EFD-Reinf?

A definição de quem deve fazer a declaração no eSocial/EFD-Reinf consta na norma da Receita Federal sobre o assunto. De uma forma simplificada, todas as empresas que realizam retenção de IRRF, inclusive MEIs, têm de prestar informações. Confira exemplos de quem está submetido a essa obrigação:

- Empresas que contratam trabalhadores celetistas ou autônomos;

- Empresas que prestam serviços a outras empresas;

- Empresas que importam ou exportam mercadorias;

- Empresas que prestam serviços de transporte, comunicação, energia elétrica, saneamento básico, água e esgoto, e de gás canalizado;

- Empresas que prestam serviços financeiros, de seguros, de previdência complementar, de capitalização, de crédito imobiliário, de fomento e de arrendamento mercantil.

Quais as penalidades em caso de descumprimento das obrigações?

As empresas que descumprirem as obrigações acessórias previstas no eSocial/EFD-Reinf estão sujeitas a multas previstas na DIRF.

As mudanças na prática

Quer entender na prática quais mudanças estão previstas? Então, preste atenção nas alterações que serão feitas tanto eSocial quanto na EFD-Reinf.

Mudanças no eSocial

- A Versão S-1.3 do eSocial traz as alterações de layout necessárias para a substituição da DIRF.

- As informações da folha de pagamento continuam pelos eventos S-1200, S-1202, S-1207, S-2299 e S-2399. O processo trabalhista, pelo evento S-2501;

- O eSocial voltou a retornar o totalizador de Imposto de Renda, o S-5002;

- O evento S-1210 será usado para o envio de informações complementares relacionadas ao Imposto de Renda. Assim, as informações necessárias para a DIRF serão transmitidas pelos eventos S-1200, S-1202, S-1207, S-2299 e S-2399 e S-1210.

Mudanças no EFD-Reinf

O layout da série R-4000 foi atualizado e passará a contemplar as retenções de Imposto de Renda, PIS/Pasep, Cofins e CSLL:

- R-4010 – Pagamentos/créditos a beneficiário pessoa física;

- R-4020 – Pagamentos/créditos a beneficiário pessoa jurídica;

- R-4040 – Pagamentos/créditos a beneficiários não identificados;

- R-4080 – Retenção no recebimento;

- R-4098 – Reabertura dos eventos periódicos série R-4000;

- R-4099 – Fechamento dos eventos periódicos série R-4000;

- R-9005 – Bases e Tributos – retenções na fonte;

- R-9015 – Consolidação das retenções na fonte.

Tira dúvidas

Para encerrar, preparamos um tira dúvidas para você entender na prática como essa migração vai impactar na sua rotina. Confira:

Como classificar código de incidência tributária da rubrica para o IRRF?

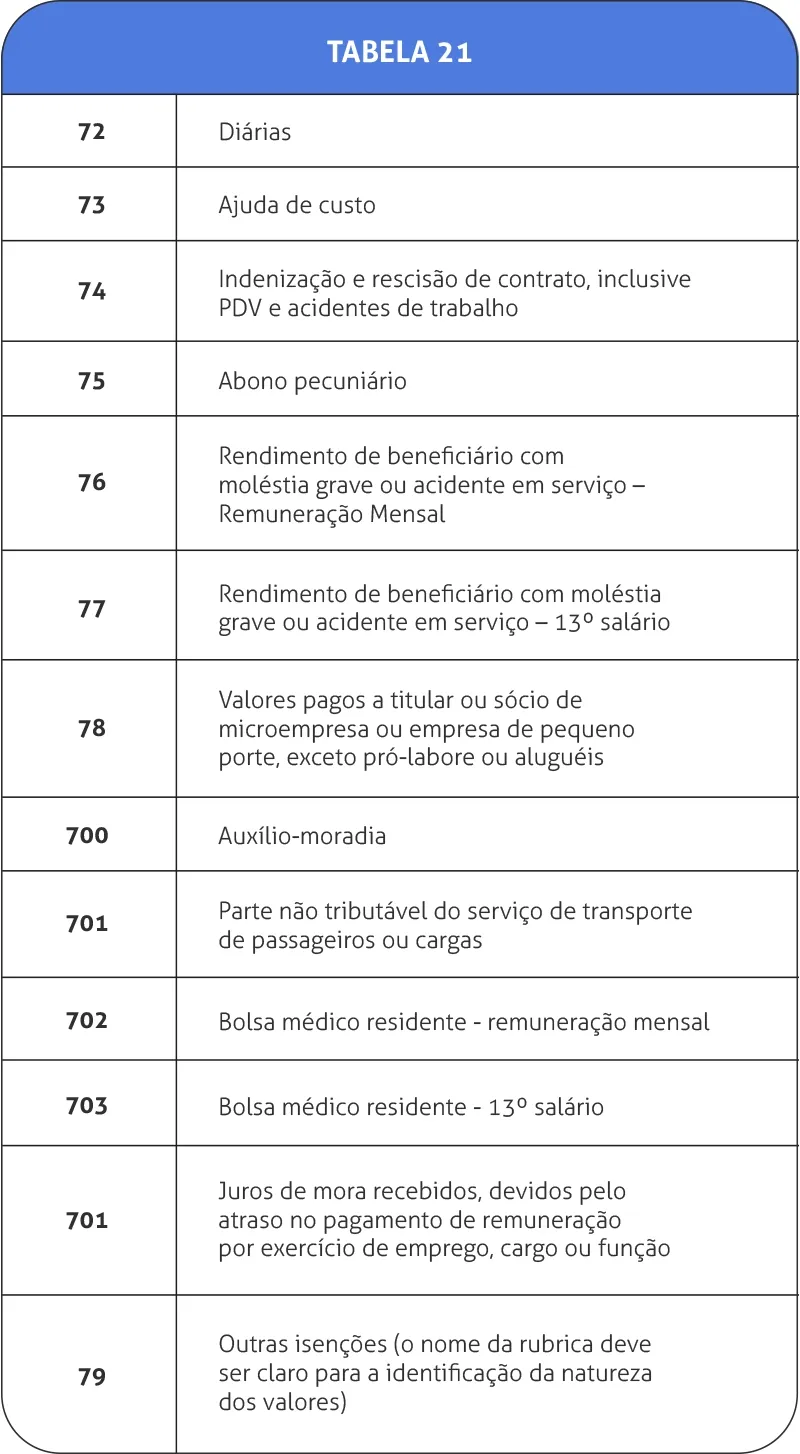

A tabela 21 e as informações de Imposto de Renda do evento S-1210, na versão S-1.3 do eSocial, afetam a substituição da DIRF. Confira o que consta na tabela 21:

Como proceder em relação aos planos de saúde vinculados a ex-colaboradores?

Nesses casos, a informação sobre o valor mensal do plano de saúde não é dada pelo eSocial. Ela é fornecida pelo EFD-Reinf.

A pensão vitalícia é informada no eSocial ou EFDReinf?

Para situações sem contrato entre o beneficiário e a empresa que paga, a informação deve ser prestada na EFD-Reinf. Veja exemplos:

Veja exemplos:

- Pensão vitalícia ou temporária paga pela empresa a ex-funcionários. Destaca-se que mesmo que um contrato de trabalho tenha existido, ele já não está mais em vigor em decorrência de rescisão.

- Pensão vitalícia ou temporária paga a dependentes de funcionário ou ex-funcionário.

O que fazer em relação a contribuinte individual transportador autônomo?

A contratação de transportadores autônomos, ou “freteiros”, é comum nas empresas. Nesses casos, há retenção referentes ao ISS, SEST e Senat. Eles devem informadas pelo contratante no seguinte campo código de incidência tributária para o IRRF:

- {codIncIRRF} a opção: [9] – “Verba transitada pela folha de pagamento de natureza diversa de rendimento ou retenção/isenção/dedução de IR.

Exemplos: desconto de convênio farmácia, desconto de consignações, etc.

O eSocial recalcula o desconto do IR?

Não. A responsabilidade é do empregador. Por isso, é preciso ter muita atenção para o RRA - Rendimento Recebido Acumuladamente. As informações declaradas serão usadas para validação da Declaração de Ajuste Anual (DIRPF) da mesma forma como acontece atualmente.

O que fazer em relação aos rendimentos não tributáveis ou isentos?

As rubricas referentes a valores que não são consideradas no Imposto de Renda Pessoa Física devem ter o campo {codIncIRRF} preenchido, conforme abaixo:

- Para casos de rendimentos não tributáveis ou isentos dispostos na tabela 21, utilize o código 7x (ou7xx);

- Para rendimentos isentos por lei que não estão na tabela 21, use o código 79. Especifique a natureza da parcela no nome da rubrica.

Como classificar os rendimentos tributáveis?

As rubricas de valores tributados devem ser classificadas com os seguintes códigos:

- 11– Remuneração mensal;

- 12 – 13º salário;

- 13– Férias;

- 14 – PLR (participação nos lucros e resultados).

Conclusão

A substituição da DIRF alterará os processos dentro do Departamento Pessoal. Como o imposto é retido na fonte, a obrigação de fornecer as informações à Receita Federal é do empregador.

Por isso, é necessário cuidar para que os envios estejam corretos. Qualquer problema pode causar problemas para a empresa, com a aplicação de multas.

Com esse artigo, você já tem as principais informações para fazer todas as etapas da forma adequada. Se você quer se aprofundar no tema e conhecer outras mudanças na legislação em 2025, baixe nosso eBook gratuito.