Como calcular a folha de pagamento? 5 dicas para você não errar

Confira este artigo para não cometer mais erros!

A folha de pagamento é um documento muito importante para a empresa, tanto para o cumprimento de legislações trabalhistas quanto para a organização interna da companhia. O seu cálculo exige conhecimentos de matemática financeira, departamento pessoal, recursos humanos, legislação trabalhista, previdenciária e de imposto de renda retido na fonte. Só aí já dá para perceber que a responsabilidade de quem a executa é imensa!

Sabendo disso, nós, da Metadados — empresa que desenvolve sistema para a gestão de RH — trouxemos neste post 5 dicas sobre como calcular a folha de pagamento, para você não errar. Confira!

Qual é a importância da folha de pagamento?

Além de evitar processos trabalhistas, a folha de pagamento pode funcionar como um histórico do funcionário na empresa.

Para as companhias, trata-se do processo de documentar a remuneração de seus empregados, incluindo as licenças, o salário bruto, o salário líquido, entre outros benefícios. Além disso, é um documento de emissão obrigatória para efeito de fiscalização trabalhista e previdenciária, prevista na Lei n.º 8.212/91 que dispõe sobre a organização da Seguridade Social, institui Plano de Custeio, e dá outras providências. Os cálculos também devem ter como base o que está instituído na Consolidação das Leis do Trabalho pela Lei n.º 5.452/43.

Para os colaboradores, funciona como comprovante de renda, histórico dos ganhos e atestado probatório para a aposentadoria. É importante entregar esses dados mensalmente, de maneira clara para os empregados, por meio de um documento que pode ser o holerite, por exemplo.

Como calcular a folha de pagamento?

Opte por um sistema para automatizar a folha de pagamento

Um sistema automatiza o cálculo da folha de pagamento. Escolha um sistema que mais se adeque à empresa e aos seus funcionários. Além de inserir os dados referentes à remuneração de cada empregado, o sistema pode conter informações como nome, endereço, números de documentos, data de admissão, mudanças de cargo, indicadores, dados gerenciais, entre outros dados que julgar pertinente.

Qualquer que seja sua opção, não deixe de adaptar a ferramenta escolhida à atividade exercida por cada empregado e ao ramo da empresa, para evitar erros. Também, determine um profissional ou área responsável por alimentá-lo, geri-lo e analisá-lo semanal ou mensalmente.

Diferencie o salário bruto do líquido

O salário bruto ou salário-base é a remuneração integral mensal que um funcionário recebe sem considerar os descontos oficiais, como INSS, que varia entre 8%, 9% e 11% - desconto limitado ao teto máximo do INSS - e IRPF, alíquota do imposto de renda pessoa física retido na fonte. Quanto maior o salário bruto, maiores os descontos.

Já o salário líquido é a remuneração que o empregado recebe em mãos ou em sua conta bancária, após os descontos de impostos oficiais e demais auxílios que devem ser aplicados sobre o salário bruto.

Para definir o salário-base, atente-se para o valor do salário-mínimo, para as tabelas salariais de cada categoria e respectivos dissídios.

Calcule as horas trabalhadas

É interessante ter uma fórmula para calcular as horas trabalhadas e não trabalhadas e saber qual será o valor do salário do mês. Para isso, leve em conta qual é o acordo vigente entre empregador e empregado (bancos de horas ou computação e pagamento de horas extras), convenção coletiva ou acordo sindical.

Se o acordo vigente prevê o pagamento de horas extras, consulte os dados do relógio ou folha de ponto. Para a contabilização das horas trabalhadas, atente-se para:

Horas extras (horas adicionais trabalhadas após a jornada de trabalho acordada);

Horas extras noturnas, horas extras DSR (descanso semanal remunerado);

Horas extras intrajornada (isso é, horas adicionais trabalhadas durante o período reservado para descanso ou alimentação no decorrer da jornada de trabalho);

Horas extras interjornada (horas adicionais trabalhadas em período que não leva em conta o intervalo de 11 horas entre o final da jornada de um dia e o início da próxima).

Já para as não trabalhadas, leve em conta as faltas, atrasos e saídas antecipadas não justificados e desconte essas horas do salário bruto. Nesse caso, cabe à área de recursos humanos ou departamentopessoal conferir atestados e outros documentos que comprovem a ausência.

Insira informações importantes

Um checklist pode ser elaborado e conferido de acordo com o perfil e cargo de cada funcionário. Se colocado em um sistema automatizado, o processo será mais rápido e as chances de erro serão mínimas. A lista deve conter informações como:

Desconto de plano de saúde (se houver);

Desconto de auxílio transporte (que não pode ultrapassar 6% do salário bruto) ou qualquer outro tipo de benefício que preveja desconto;

Pensão alimentícia;

Férias;

Crédito consignado (empréstimo com desconto na folha de pagamento);

Cotas de salário família;

Adiantamento salarial;

Contribuição sindical;

13º salário;

Licença médica;

Bônus;

Comissões;

Participação nos lucros;

Adicional de insalubridade;

Adicional de periculosidade;

Ajuda de custo;

Diária de viagem;

Auxílio maternidade, creche, entre outros.

Na checklist é possível adicionar informações como INSS, FGTS (Fundo de Garantia do Tempo de Serviço) e o GILRAT (Grau de Incidência de Incapacidade Laborativa Decorrente dos Riscos do Ambiente de Trabalho) que a empresa contribui para cada colaborador. Vale lembrar, porém, que esses valores não são descontados dos empregados e sua inserção na checklist é para simples consulta.

Defina a data para o pagamento dos funcionários

É comum muitas empresas optarem por realizar o pagamento de seus colaboradores no último dia do mês ou no limite máximo previsto em lei, o 5º dia útil do mês subsequente. Qualquer que seja a data escolhida, é necessário que a folha de pagamento seja fechada com certa antecedência. Também é importante que o sistema esteja programado para receber os dados mensais de cada funcionário até a data limite estipulada.

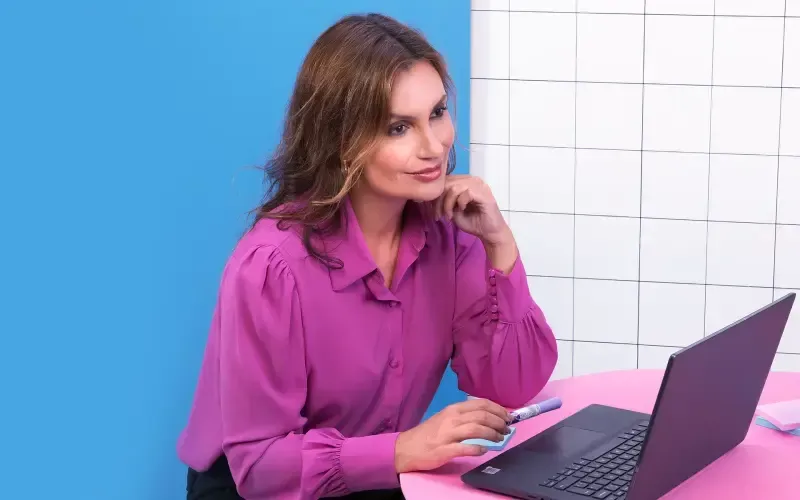

Para garantir que tudo corra bem, é preciso contar com pessoas especializadas e que sempre se mantenham atualizadas em relação às mudanças nas leis trabalhistas e tabelas de descontos. Também é importante organizar as folhas de pagamento de cada colaborador, para que sejam de fácil consulta pela fiscalização e, assim, evitar multas trabalhistas.

Além disso, é fundamental personalizar a ferramenta que for escolhida de acordo com o perfil da atividade trabalhista exercida e o ramo da empresa, pois utilizar uma informação padrão pode facilitar ou induzir ao erro.

Gostou das nossas dicas? Separamos outros 4 importantes detalhes para observar sobre folha de pagamento, a importânca da internalização da folha de pagamento e também os impactos da súmula 264 no cálculo da folha. E se deseja receber ficar por dentro de todos as atualizações que envolvem a folha de pagamento e o departamento pessoal inscreva-se na nossa news do RH gratuitamente!